Soluzioni per Privati

In evidenza per Privati

1.0 FireFly 65 CV Hybrid Icon

48 mesi10.000 km/anno

Anticipo: 4.420 € iva inclusa

1.2 100 CV S&S Icon

48 mesi10.000 km/anno

Anticipo: 4.250 € iva inclusa

Soluzioni per Business/P.Iva

In evidenza per Business/P.Iva

SPB TFSI 110 kW mHEV S tronic Business

48 mesi10.000 km/anno

Anticipo: 5.040 € iva esclusa

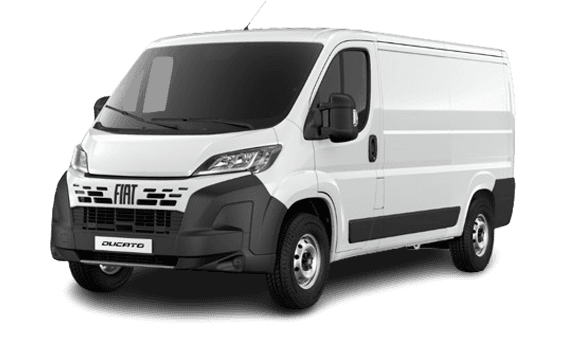

33 2.2 Mjt 120CV PM-TN Furgone

48 mesi10.000 km/anno

Anticipo: 5.110 € iva esclusa

Soluzioni per Mobilità sostenibile

In evidenza per Mobilità sostenibile

1.0 FireFly 65 CV Hybrid Icon

48 mesi10.000 km/anno

Anticipo: 4.420 € i.i. - 3.620 € i.e.

E-Tech Electric 150 CV Comfort Range Techno

48 mesi10.000 km/anno

Anticipo: 6.020 € i.i. - 4.940 € i.e.

Soluzioni per Flotte aziendali

A fronte di un canone mensile predeterminato e tutti i servizi inclusi, avrai a disposizione auto e veicoli commerciali per la mobilità del business aziendale.

Visita la sezioneUn mondo di servizi

Scopri tutti i vantaggi del Noleggio a Lungo Termine

Hai bisogno del soccorso stradale?

Chiama il numero verde unico

Hai bisogno di aiuto?

Fiscalità e Detrazioni

Iscriviti alla nostra Newsletter